Marktanalyse - Kalenderwoche 37/2021

- martin1060

- 19. Sept. 2021

- 4 Min. Lesezeit

Tiefe Zinsen aber hohe Inflation, Zinsentwicklung und EUR/USD- Wechselkurs, Wahlen in Deutschland

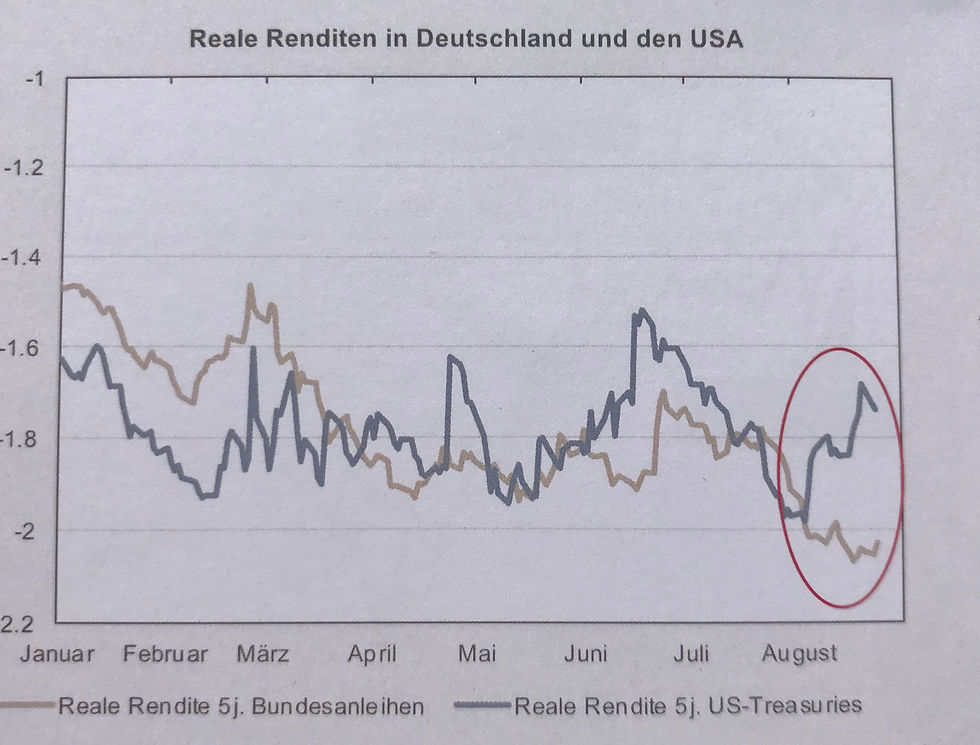

Chart der Woche

Quelle: Oddo, Kapitalmarktperspektiven, Seite 18, 16.09.2021

Die Grafik zeigt die realen Zinsen in den USA und Europa und deren Entwicklung seit anfangs Jahr.

Die meisten Anleger schauen nur auf die nominalen Zinsen (also die Zinsen, die man direkt bei einer Obligation ausbezahlt bekommt) und vergessen die Inflation. Die reale Rendite ist die nominale Rendite minus die Inflation. Diese ist für Anleger in US- und EU-Staatsanleihen wie die Grafik zeigt, negativ.

Warum ist das Wichtig

Ein Anleger der in US- oder EU-Staatsanleihen investiert verliert an Kaufkraft. Um die Kaufkraft zu erhalten müsste die Rendite der Anleihen über der Inflation sein; also aktuell über 4-5%. Staatsanleihen oder Firmenanleihen von erstklassigen Firmen sind aktuell keine gute Anlage und führen zu einem Verlust der Kaufkraft. Um aktuell eine Rendite von 4-5% zu erzielen, und damit mehr als die Inflation, kommt man um eine Anlage in Aktien nicht herum.

Zinsentwicklung und EUR/USD- Wechselkurs

Die Höhe der Zinsen in einem Land hat einen direkten Einfluss auf die Währungskurse. Sind wie aktuell, die Zinsen in den USA höher als im EU-Raum, so führt dies dazu, dass mehr Geld von Europa in die USA fliesst.

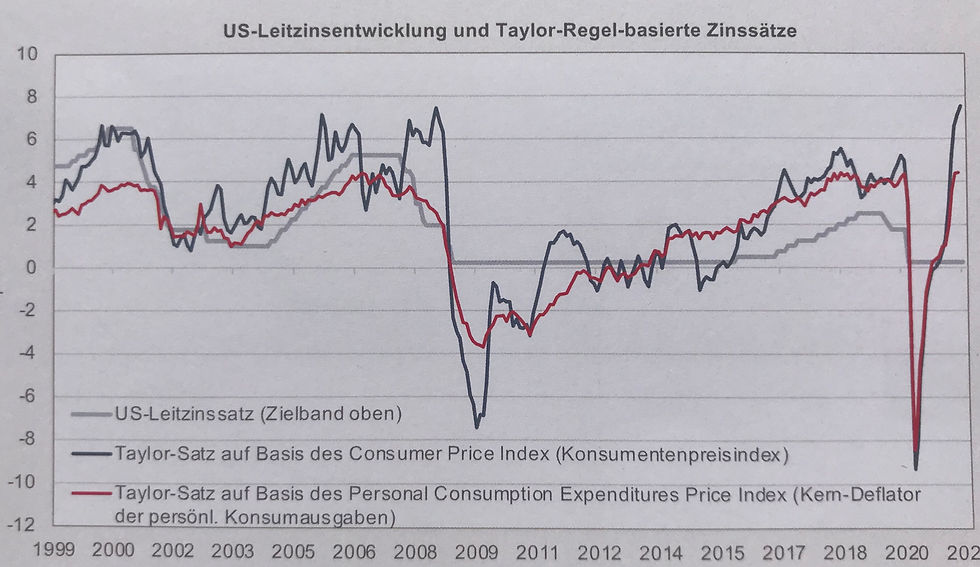

Die Notenbanken sind unabhängig und Ihre Entscheidungen über die Höhe der Leitzinsen haben eine hohen Einfluss auf die Märkte. Deshalb wird nichts unversucht gelassen, Ihre Entscheide zu prognostizieren. Eine viel beachtete Methode ist die Berechnung des Taylor-Zins. Er beruht auf den Realzinsen, der erwarteten Inflation, dem Wirtschaftsoutput und der Arbeitslosigkeit.

Quelle: Oddo, Kapitalmarktperspektiven, Seite 18, 16.09.2021

Die Grafik zeigt den US-Leitzinssatz und zwei Berechnungsmethoden für den Taylor-Zins. Es ist klar ersichtlich, dass die Prognosen meist sehr gut waren und selten lange von der Realität abgewichen sind. Die aktuellen Zahlen zeigen klar auf, dass der aktuelle Leitzins zu tief ist und eigentlich schon länger hätte erhöht werden müssen. Wir werden uns also auf höhere Leitzinsen in den USA einstellen müssen. Die Frage ist nicht ob, sondern nur wann sie kommen.

In den USA entscheidet nicht der Chef der Notenbank Jerome Powell über die Höhe des Leitzinses, sondern ein Gremium von Distrikt-Notenbankchefs. Der Entscheid wird in einer Abstimmung gefällt.

Quelle: Oddo, Kapitalmarktperspektiven, Seite 20, 16.09.2021

Die Grafik zeigt die Erwartung der einzelnen Mitglieder des Gremiums welchen Leitzins sie für 2022 und 2023 als richtig erachten. Für 2021 waren sich alle Mitglieder des Gremiums einig, die Zinsen so zu belassen wie sie sind, aber für 2023 sehen sogar zwei Mitglieder die Zinsen bei 1.75%. Da die Notenbank selten Erhöhungen von über 0.25% auf einmal ankündigt, entspricht dies mindestens 6 Zinserhöhungen bis Ende 2023.

So schlimm wird es wohl nicht kommen aber es ist klar ersichtlich, dass sich eine Mehrheit in dem Gremium für eine Zinserhöhung anbahnt.

Es ist also für weitere 1-2 Jahre mit höheren Zinsen in den USA, gegenüber Europa zu rechnen.

Quelle: Oddo, Kapitalmarktperspektiven, Seite 18, 16.09.2021

Die Grafik zeigt die Kaufkraftparität zwischen USD und den EUR seit 2000 auf. Die Kaufkraftparität ist ein Begriff aus der Makroökonomie. Kaufkraftparität zwischen zwei Ländern liegt dann vor, wenn Waren und Dienstleistungen eines Warenkorbes für gleich hohe Geldbeträge erworben werden können.

Es ist möglich, dass längere Zeit ein Ungleichgewicht herrscht aber langfristig tendieren die Kurse zur Kaufkraftparität. Das heisst im aktuellen Fall, dass in den nächsten 2-5 Jahren wieder mit einem schwachen USD und einem stärkeren EUR zu rechnen ist.

Abgesehen von der relativen Betrachtung der Zinsen in den USA und in Europa werden in beiden Wirtschaftsräumen die Zinsen eher steigen als sinken. Das spricht für eine Anlage in Aktien und gegen Obligationen.

Wahlen in Deutschland

Bisher waren an der Börse die Wahlen in Deutschland kein grosses Thema. Das liegt daran, dass mit 90% Wahrscheinlichkeit der Ausgang der Wahlen auf die Börse gering sein wird. Mit einer Wahrscheinlichkeit von 10% kann es aber sehr negative Auswirkungen auf die Börse haben.

Für die Börse ist von den Wahlprogrammen nur die Wirtschaftsprogramme und die Steuerpolitik wichtig.

Quelle: Oddo, Kapitalmarktperspektiven, Seite 22, 16.09.2021

Die Grafik zeigt die von den Parteien in Deutschland im Wahlkampf gemachten versprechen, welche Steuersätze sie für welche Höhe des Einkommens einführen möchten.

Die SPD und die Grünen wollen für den Mittelstand und die höheren Einkommen die Steuern stark anheben. Für die Reichsten der Bevölkerung sollen die Steuersätze gar von 48% auf 75% steigen. Gerade für kleine und Mittelständische Firmen wären die Auswirkungen massiv. Eine Übergabe der Firma an eine neue Generation wäre kaum noch möglich und würde zur Auflösung der Firma führen. Sollten bei den Wahlen die Parteien mit solchen Steuerplänen die Mehrheit gewinnen, würde das die Börse sehr hart treffen.

Die Wahlprognosen lauten aktuell wie folgt:

Quelle: ZDF , 16.09.2021

Die Zahlen zeigen auf, dass keine Koalition von zwei Parteien eine absolute Mehrheit erhält und somit eine stabile Regierung bilden kann. Es wird also eine Koalition von drei Parteien nötig sein. Somit muss es in der Steuerfrage zu Kompromissen kommen, da zwangsläufig eine der Parteien (CDU/CSU oder FDP) in eine Koalition involviert sein wird, die die Steuern stabil halten oder sogar senken will.

Zusätzliche Bildquellen: Anfangsgrafik Designed by Freepik

Disclaimer:

Die Inhalte in den Blogs dienen ausschliesslich zu der allgemeinen Information und dazu, dass sich potentielle Kunden ein Bild über unsere Arbeitsweise machen können. Es sind keine Empfehlungen, die zu dem Erwerb oder Verkauf von Vermögenswerten führen sollen und keine Anlageberatung. martInvestments kann nicht beurteilen ob und wie die gemachten Aussagen zu Ihren Anlagezielen und ihren Risikoprofil passen. Wer auf der Basis von diesen Blogeinträgen Anlageentscheide trifft, trifft diese ausschliesslich auf eigene Verantwortung und Gefahr. martInvestments kann nicht für allfällige Verluste verantwortlich gemacht werden, die sie aufgrund von Informationen in diesem Blogeintrag gemacht haben. Die erwähnten Produkte sind keine Empfehlung, sondern es soll aufgezeigt werden wie martInvestments arbeitet und solche Produkte aussucht. martInvestments ist zudem völlig unabhängig und verdient kein Geld in irgendeiner Form von Produktanbietern.

Kommentare