Marktanalyse - Kalenderwoche 06/2022

- martin1060

- 13. Feb. 2022

- 4 Min. Lesezeit

Gemischte Gewinnausweise und Angst vor Ukraine-Krise, Stock-Splits, Grosse Bewegungen im Obligationenmarkt.

Chart der Woche

Quelle: Isabel.net, 12.02.2022

Der Chart zeigt wie viel Geld in den letzten Wochen aus den US-Aktienmärkten von Anlegern abgezogen wurde. Die Abzüge sind auf einem neuen Tiefstwert seit Januar 2017.

Warum das wichtig ist

Der Chart zeigt auf wie pessimistisch viele Anleger sind. Aber er zeig auch, dass alle Anleger, die verkaufen wollten, nun auch verkauft haben. Historisch gesehen, kam es in solchen Zeitpunkten wieder zu Käufen und einer entsprechenden Gegenreaktion der Börse nach oben.

Quelle: Isabel.net, 12.02.2022

Ein sehr ähnliches Bild zeigt der AAII Sentiment Index (American Association of Individual Investors, Amerikanische Vereinigung der Kleinanleger). Die Verkäufe waren klar überdurchschnittlich und auf diesem tiefen Level hat die Anlegerstimmung meist gedreht.

Wer noch nicht verkauft hat, sollte das jetzt nicht noch tun. Wer Bargeld im Depot hat sollte sich jetzt überlegen einzusteigen.

Gemischte Gewinnausweise und Angst vor Ukraine-Krise

Quelle: Youtube Markus Koch Wall Street vom 05.02.2022, Zeitspempel: 5.06

Der Chart zeigt die Rendite einzelner Sektoren des S&P 500 im Vergleich zum Gesamtindex. Seit Anfangs Jahr hat die Favoritenrolle an den Aktienmärkten komplett gewechselt. Alle Sektoren, die im letzten Jahr die Favoriten waren haben mehr eingebüsst als der breite Benchmark. Ein solcher Januar-Effekt ist nicht unüblich an den Börsen.

Die laufende Gewinnsaison wurde von vielen Anleger kaum beachtet. Die Angst vor einer Verschärfung der Krise in der Ukraine geht um sich. Der US-Präsident Biden hat klar gesagt, dass die USA wegen der Ukraine nicht in den Krieg ziehen würden. Zudem ist die Ukraine wirtschaftspolitisch unbedeutend. Warum also reagiert die Börse so negativ auf die Krise?

Falls Russland in die Ukraine einmarschiert, werden harte Sanktionen gegen Russland verhängt und sie werden wohl vom internationalen Zahlungsverkehr SWIFT abgeschnitten. Das würde zu einer Verknappung von Öl und Gas führen. Die Preise sind auch schon stark angestiegen. Das würde in ganz Europa und auch in den USA die Inflation weiter anheizen. Russland war bisher aussenpolitisch sehr geschickt und hat meist Schwächen der USA oder Europa ausgenutzt, um sich besser zu positionieren. Ein Einmarsch jetzt, wo alle hinschauen, erachten wir als untypisch und unwahrscheinlich. Zudem würde er innenpolitisch unter Druck kommen, wenn er in ein so unbedeutendes Land wie die Ukraine einmarschiert. Bei der Krim war das anders. Da liegt Sewastopol und der einzige Warmwasserhafen der russischen Marine.

Aktuell reagiert der Bitcoin sehr stark auf die Ukraine-Krise. Das hängt damit zusammen, dass nach dem Verbot des Bitcoins in China, sehr viele Miner ihre Aktivitäten nach Russland verlegt haben. Sollte es zu schweren Sanktionen gegen Russland kommen, könnten die Miner ihre Bitcoins nicht mehr aus Russland weg transferieren.

Stock-Splits

Google hat diese Woche einen Stock-Split von 20:1 angekündigt. Am 15. Juli 2022 wird der Aktienpreis von Google um das 20-Fache reduziert und jeder Anleger erhält 19 zusätzliche Aktien. In den letzten Jahren war das Thema etwas in Vergessenheit geraten.

Quelle: Isabel.net, 12.02.2022

Der Chart zeigt, wie stark Stock-Splits in den letzten Jahren abgenommen haben.

Die Google Aktie hat aktuell einen Wert von USD 2'865.-. Gerade für Kleinanleger, die ein diversifiziertes Portfolio mit 15 bis 20 Aktien aufbauen wollen, ist das problematisch. Wenn sie nicht mehr als 5% in Google halten wollen, so müssen sie insgesamt USD 57'000 investieren. Sinkt der Aktienpreis nun auf USD 143.-, so kann man schon mit USD 2'850.- ein diversifiziertes Portfolio aufbauen.

Ein Stock-Split kurbelt daher meist die Nachfrage nach dem Titel an. Dies ist historisch belegt:

Quelle: Isabel.net, 12.02.2022

Der Chart zeigt die Rendite einer Aktie in den Monaten nach dem Split. In der Regel weisen diese Aktien eine wesentlich bessere Rendite auf als der Gesamtmarkt. Wer das Thema weiter verfolgen will kann hier, auf dem Stock-Split Kalender der NASDAQ sehen, welche Aktien einen Split durchführen

Grosse Bewegungen im Obligationenmarkt

Quelle: Youtube Markus Koch Wall Street vom 10.02.2022, Zeitspempel: 4.26

Die Tabelle zeigt, dass die Mehrheit der Anleger bis Mitte 2023 mittlerweile mit 9! Zinsanhebungen rechnet. Das ist ein absoluter Höchstwert. Auch wir rechnen mit höheren Zinsen, aber 9 Zinserhöhungen erachten wir als übertrieben pessimistisch.

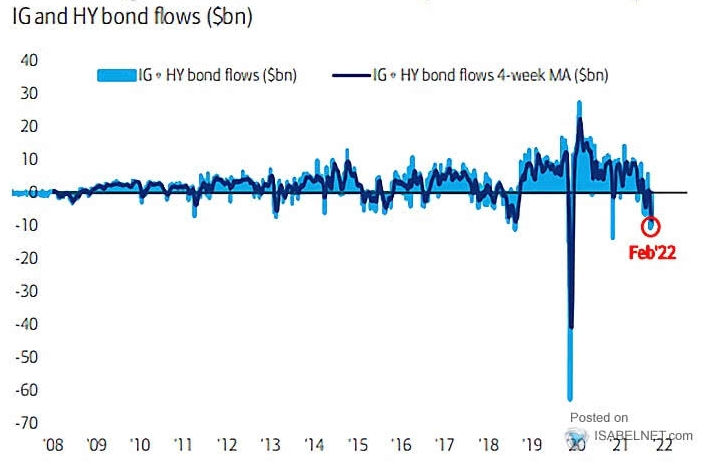

Quelle: Isabel.net, 12.02.2022

Bei steigenden Zinsen wird man mit Obligationen einen Verlust machen. Daher ist es nur verständlich, dass sich viele Anleger von Firmenobligationen trennen. Der Verkauf ist auf einem bisher selten gesehenen Level angekommen. Auch diese Reaktion erachten wir als übertrieben und kurzfristig sollte es eine Gegenbewegung geben. Für langfristige Anleger sind aber Obligationen nach wie vor eine Anlage die wir aktuell nicht empfehlen.

Was aktuell nicht zu der grossen Verkaufswelle im Obligationenbereich passt sind die Geldflüsse aus den TIPS (Treasury Inflation Protected Securities):

Quelle: Youtube Markus Koch Wall Street vom 10.02.2022, Zeitspempel: 2.35

Die Grafik zeigt, dass seit Mitte Dezember die Anleger TIPS verkaufen. TIPS sind Inflationsgeschützte Staatsanleihen. Die meisten Anleger gehen also davon aus, dass die Inflation nicht weiter steigen wird. Warum dann aber dennoch 9 Zinserhöhungen bis Mitte 2023 erwartet werden, ist nicht konsistent.

Aktuell sehen wir auch eine starke Verflachung der Zinskurve. Das heisst die Differenz zwischen den kurzfristigen und langfristigen Zinsen nimmt ab.

Quelle: Ycharts, 13.02.2022

Der Chart zeigt die Differenz zwischen den 2-Jahres und 10-Jahres US-Staatsanleihen. Eine steigende Kurve bedeutet eine steilere Zinskurve und eine sinkende Kurve eine flachere Zinskurve. Aktuell ist das noch nicht beängstigend, ABER sollte die Kurve in den negativen Bereich drehen wäre das ein extrem negatives Zeichen. Bisher war dies der verlässlichste Indikator für eine Rezession. In allen Fällen, in denen die Kurve negativ wurde und es zu einer sogenannten inversen Zinskurve kam, schlitterte die Wirtschaft 6-12 Monate später in eine Rezession.

Zusätzliche Bildquellen: Anfangsgrafik Designed by Freepik

Disclaimer:

Die Inhalte in den Blogs dienen ausschliesslich zu der allgemeinen Information und dazu, dass sich potentielle Kunden ein Bild über unsere Arbeitsweise machen können. Es sind keine Empfehlungen, die zu dem Erwerb oder Verkauf von Vermögenswerten führen sollen und keine Anlageberatung. martInvestments kann nicht beurteilen ob und wie die gemachten Aussagen zu Ihren Anlagezielen und ihrem Risikoprofil passen. Wer auf der Basis von diesen Blogeinträgen Anlageentscheide trifft, trifft diese ausschliesslich auf eigene Verantwortung und Gefahr. martInvestments kann nicht für allfällige Verluste verantwortlich gemacht werden, die sie aufgrund von Informationen in diesem Blogeintrag gemacht haben. Die erwähnten Produkte sind keine Empfehlung, sondern es soll aufgezeigt werden wie martInvestments arbeitet und solche Produkte aussucht. martInvestments ist zudem völlig unabhängig und verdient kein Geld in irgendeiner Form von Produktanbietern.

Kommentare